Télétravailler c’est bien, ça peut réduire le taux de divorce d’ailleurs. Et puis ça permet d’être plus épanoui.e, plus en forme et d’avoir plus de temps libre. En plus on gagne en efficacité et donc on améliore la QVT, voire la QV tout court ! Et pour s’assurer d’en profiter au maximum, il faut le mettre en place correctement. Voici quelques points à avoir en tête.

Point juridique :

- Le télétravail est une forme d’organisation et/ou de réalisation du travail. Elle utilise les technologies de l’information, dans le cadre d’un contrat ou d’une relation d’emploi, dans laquelle un travail qui aurait pu être réalisé dans les locaux de l’entreprise, est effectué hors de ses locaux de façon régulière.

- Il faut s’assurer de faire figurer au contrat les modalités du télétravail ainsi que les lieux dans lesquels le télétravail est prévu. Pour un contrat de travail en cours d’exécution, il conviendra de réaliser un avenant au contrat permettant de définir les modalités du télétravail. Dans le cas d’un lieu différent du domicile du ou de la salarié.e, la distance retenue pour le calcul des frais kilométriques et indemnités de transport devra être précisée. Si plusieurs lieux sont envisagés, il faudra mentionner l’ensemble des lieux dans l’avenant au contrat.

- Il conviendra de s’assurer que la ou le salarié.e en télétravail dispose de l’équipement et des moyens techniques (connexion internet, téléphone, fax,…) pour pouvoir réaliser les tâches qui lui sont confiées en télétravail.

- Le ou la télétravailleu.r.se dispose des mêmes droits que les autres salarié.e.s, qu’illes soient ou non en situation de télétravail. Notamment en termes de charge de travail et d’amplitude horaire.

- Il faudra établir avec les instances représentatives du personnel (CE ; délégué.e.s) un accord encadrant les modalités du télétravail. A défaut, l’employeur.e élaborera une charte, après avis du comité d’entreprise ou, en son absence, des délégué.e.s du personnel. Cette charte définit les modalités de l’exercice du droit à la déconnexion et prévoit en outre la mise en œuvre, à destination des salarié.e.s et du personnel d’encadrement et de direction, d’actions de formation et de sensibilisation à un usage raisonnable des outils numériques.

Cotisations sociales :

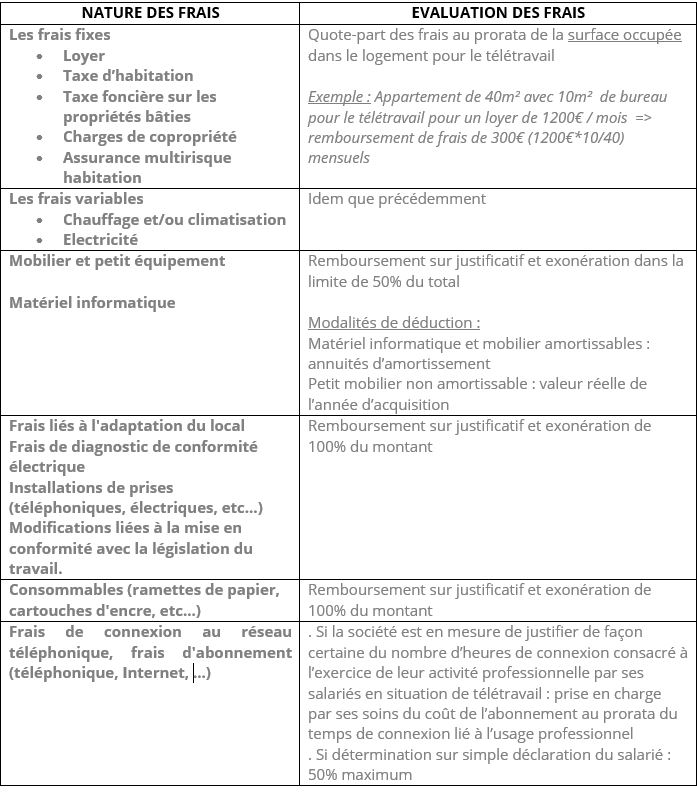

L’URSSAF admet que certains frais de télétravail soient exclus de l’assiette des cotisations en tant que frais professionnels et distingue trois catégories de frais :

- les frais fixes et variables liés à la mise à disposition d’un local privé pour un usage professionnel ;

- les frais liés à l’adaptation d’un local spécifique ;

- les frais de matériel informatique, de connexion et fournitures diverses.

Comme détaillé dans la table d’évaluation des frais engagés par le salarié en télétravail, les exonérations prévues sont les suivantes :

En pratique il faudra s’assurer de réaliser un suivi des dépenses remboursées au ou à la salarié·e pour pouvoir justifier l’exonération auprès de l’URSSAF. L’entreprise devra être vigilante et s’assurer qu’elle dispose bien des justificatifs.

Si les frais sont remboursés sur le même système que les notes de frais, il conviendra de s’assurer que toutes les dépenses remboursées sont bien exonérées.

Si les frais sont remboursés via les salaires, les dépenses exonérées devront apparaitre en bas de bulletin pour ne pas être prise en compte dans l’assiette de calcul des cotisations sociales.

Fiscalité :

-

Pour l’entreprise :

D’un point de vue fiscal, les remboursements engagés sont des charges déductibles de l’IS aux conditions normales. Concernant la TVA, le remboursement étant effectué en remboursement de frais ou en salaire, les remboursements de seront sur la base des dépenses TTC engagées par le.la salarié.e. La TVA est ensuite déductible normalement par l’entreprise.

-

Pour la ou le salarié.e :

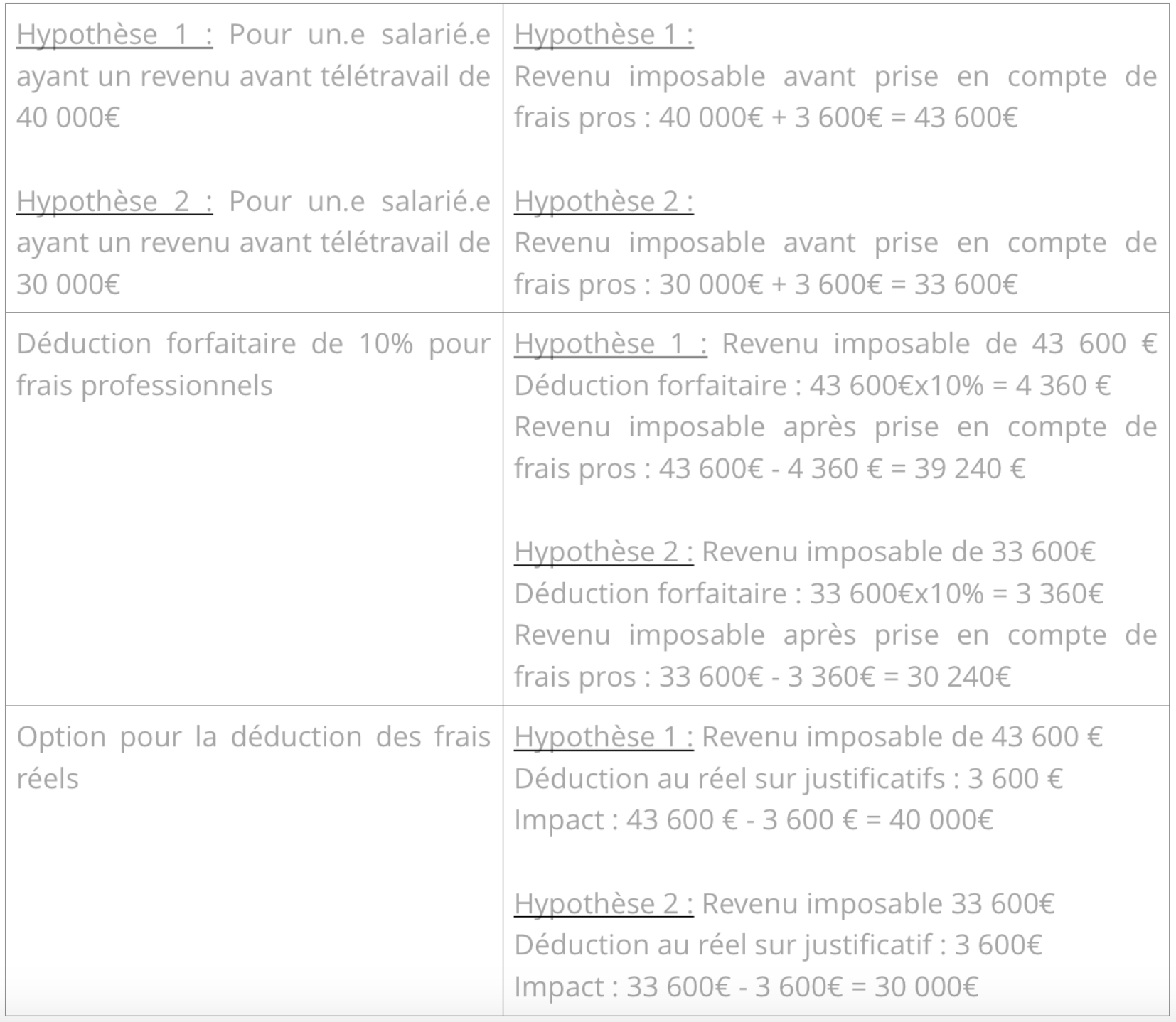

Les dépenses remboursées par l’entreprise sont des revenus imposables qui bénéficient d’un régime favorable. En effet, il est admis que les frais engagés pour le télétravail fassent l’objet d’une déduction du revenu imposable dans la catégorie des frais professionnels (même catégorie que les frais kilométriques). Le ou la salarié.e optera alors soit pour la déduction forfaitaire de 10%, soit pour le régime des frais réels auquel cas ille fera figurer les remboursements de frais de télétravail pour le montant remboursé par l’entreprise, et devra conserver les justificatifs en cas de contrôle.

Reprenons l’exemple de la ou du salarié.e dont l’appartement de 40m² qui bénéficie d’un remboursement de frais de 300€ par mois. Ces remboursements sont imposables et ille devra déclarer 300€*12 soit 3600€ de revenus supplémentaires dans sa déclaration. Ille peut ensuite choisir la déduction forfaitaire de 10% de son revenu imposable ou opter pour la déduction des frais réels avec l’impact suivant :

N.B : Il faut tenir compte en plus des autres frais professionnels (ex : indemnités de frais kilométriques, indemnité transport collectif, indemnité de petits et grands déplacements…). Selon le revenu imposable et le montant des frais professionnels engagés par le ou la salarié·ee, on note que le choix du régime de déduction pourra différer, même si dans la pratique le régime du réel sera souvent le plus avantageux.

Voilà ! Vous avez à présent toutes les clés en main et il ne vous reste plus qu’à trouver de quoi faire pendant les heures libérées !

Pour une note actualisée et plus complète sur le télétravail rédigée par notre équipe, vous pouvez consulter ce lien.

Photo de Thomassin Mickaël en Creative Commons

Comments are closed.